新型コロナウイルス感染症に係る税務上の取扱いについて

こんにちは。アカウンティングサービス部の田村です。

今回のコラムは、「新型コロナウイルス感染症に係る税務上の取扱い」についてです。

5/25に全都道府県で緊急事態宣言が解除され「新しい生活様式」が始まろうとしておりますが、コロナウイルス感染症に関する納税の猶予制度についてと税務上における注意点についてご紹介いたします。

【1】 新型コロナウイルス感染症に係る納税の猶予について

特例猶予の創設(新型コロナ税特法第3条)

新型コロナウイルスの影響により、令和2年2月以降の任意の期間(1ケ月以上)において、事業等に係る収入(事業の他給与収入を含み譲渡所得などの一時的な所得を除く)が前年同期に比べて概ね20%以上減少しており、一時に納税することが困難である場合には、特例猶予が適用できます。こちらの猶予制度については、担保を提供する必要がなく、延滞税が免除されます。

この特例猶予は、令和2年2月1日から同3年1月31日までに納期限が到来する国税が対象です。対象となる国税であれば、既に納期限が過ぎている未納の国税(猶予中のもの含む)についても、遡って特例を適用することができます(法律の施行から2ケ月間(令和2年6月30日まで)に限ります)。

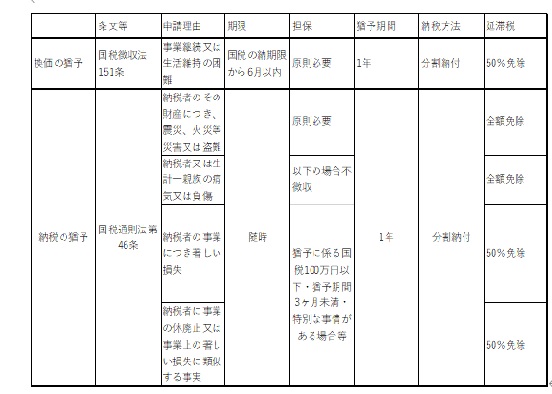

なお、上記の要件に該当しないときは、この特例猶予の適用を受けることができませんが、他の制度(換価の猶予、納税の猶予)により猶予が受けられる場合があります。この場合、延滞税は、免税となる場合や軽減される場合があります。軽減の場合は、令和2年の場合、通常年8.9%のところ、年1.6%となります。(換価の猶予については、納付期限より6ヶ月以内に申請が必要となります。)

《申請方法》

納税の猶予申請書(特)を所轄税務署長に郵送または、E-TAXの方法により提出します。

《申請期限》

国税の納期限までに申請することが必要です。ただし、令和2年6月30日までは、納期限後であっても、申請できます。

また、従来の換価の猶予(申請による場合)と納税の猶予についてまとめましたので、参考にしてください。

【2】新型コロナウイルス感染症に関連する税務上の取扱い

(法人税に関する取扱い)

◆企業が生活困窮者に自社製品等を提供した場合の取扱い

会社が行う自社製品等の提供が、今般の新型コロナウイルス感染症に関する対応として、不特定多数の生活困窮者等を救済するため緊急かつ、今般の感染症の流行が終息するまでの間に限って行われるものは、その提供に要する費用(配送に係る費用も含む)の額は、法人税法上、寄付金以外の費用として損金の額に算入して良いとされています。

◆法人税の災害損失欠損金の範囲について

今般の新型コロナウイルス感染症に関連して、学校の臨時休業や外出自粛の要請等が行われたことにより、棚卸資産や固定資産などに損失が生じている場合や、感染症の拡大や発生を防止するための消毒等の費用を支出している場合、これらの損失や費用の額は、「災害により生じた損失の額」に該当します。

《災害損失欠損金に該当する例》

・飲食業等の食材(棚卸資産)の廃棄損

・感染者が確認されたことにより廃棄処分した器具備品等の除却損

・施設や備品などを消毒するために支出した費用

・感染発生の防止のため、配備するマスク、消毒液、空気清掃機等の購入費用

・イベント等の中止により、廃棄せざるを得なくなった商品等の廃棄損

《災害損失欠損金に該当しない例》

・客足が減少したことによる売上減少額

・休業期間中に支払う人件費

・イベント等の中止により支払うキャンセル料、会場借上料、備品レンタル料

◆賃貸物件のオーナーが賃料の減額を行った場合

会社が、賃貸借契約を締結している取引先等に対して賃料の減額を行った場合、その賃料を減額したことに合理的な理由がなければ、減額前の賃料の額と減額後の賃料の額との差額については、原則として相手方に対して寄付金を支出したものとして税務上、取り扱われることになります。

しかしながら、会社が行った賃料の減額が、例えば次の条件を満たすものであれば、実質的には取引先等との取引条件の変更と考えられますので、その減額した分の差額については、寄付金として取扱われることはありません。

《寄付金として取り扱われないものの例》

・取引先等において、新型コロナウイルス感染症に関連して収入が減少し、事業継続が困難となったこと、又は困難となる恐れが明らかであること。

・会社が行う賃料の減額が、取引先等の復旧支援(営業継続や雇用確保など)を目的としたものであり、そのことが書面などにより確認できること。

・賃料の減額が、取引先等において被害が生じた後、相当の期間(通常の営業活動を再開するための復旧過程にある期間をいいます。)内に行われたものであること。

◆業績悪化に伴う役員給与について減額を行った場合

①業績悪化となった場合

イベントの開催を請け負う会社が、新型コロナウイルス感染症拡大防止の観点から、イベント等の開催中止の要請があったことで、今後数か月先まで開催を予定していた全てのイベントがキャンセルとなりました。資金繰りが悪化したため、役員給与の減額を行いました。

この場合の役員給与の減額改定については、業績悪化改定事由による改定に該当するものと考えられるため、定期同額給与に該当し、損金の額に算入されることとなります。

法人税の取り扱いにおける「業績悪化改定事由」とは、経営状況が著しく悪化したことなどやむを得ず役員給与を減額せざるを得ない事情があることを言いますので、業績等が急激に悪化して給与等の支払いが困難となり、取引先銀行や株主との関係からもやむを得ず役員給与を減額しなければならない状況にある場合は、この業績悪化改定事由に該当することになります。

②業績悪化が見込まれる場合

観光業を行う会社が、新型コロナウイルス感染症の影響により、外国からの入国制限や外出自粛要請が行われたことで、主要な売上先である観光客が減少しております。そのため、当面の間は、これまでのような売上が見込めないことから、営業時間の短縮や従業員の出勤調整などが必要になってきますが、いつになれば、観光客が元通りに回復するかの見通しも立っておらず、今後売上が更に減少する可能性もあるため、経営判断として、役員給与を減額することとしました。今回の役員給与の減額改定について、現状では、売上などの数値的指標が著しく悪化していなくても、新型コロナウイルス感染症の影響により、人や物の動きが停滞し、会社が営業を行う地域では観光需要の著しい減少も見受けられるところです。

また、新型コロナウイルス感染症の感染拡大が防止されない限り、減少した観光客等が回復する見通しも立たないことから、現時点において、会社の経営環境は著しく悪化しているものと考えられます。そのため、役員給与の減額等といった経営改善策を講じなければ、客観的な状況から判断して、急激に財務状況が悪化する可能性が高く、今後の経営状況が著しく悪化することが不可避と考えられます。

したがって、今回のような理由による役員給与の減額改定は、業績悪化改定事由による改定に該当します。

(所得税に関する取扱い)

国や地方公共団体からの助成金については、個別の助成金の事実関係によって、次のとおり課税関係が異なります。

今般のコロナウイルス感染症等の影響に関連して創設等された助成金等

【非課税となるもの】

《新型コロナ税特法が非課税の根拠となるもの》

・特別定額給付金(新型コロナ税特法4条1号)

・子育て世帯への臨時特別給付金(新型コロナ税特法4条2号)

《所得税法が非課税の根拠となるもの》

・企業主導型ベビーシッター利用者支援事業の特例措置における割引券(所得税法9条1項17号)

・東京都のベビーシッター利用支援事業における助成(所得税法9条1項17号)

【課税となるもの】

・小学校休業等対応助成金

・小学校休業等対応支援金

・雇用調整助成金

・持続化給付金

・東京都の感染拡大防止協力金

事業者の収入が減少したことに対する補償や支払賃金などの必要経費に算入すべき支出の補填を目的として支給するものは、事業所得に該当します。

《参考文献》

国税庁HP「国税における新型コロナウイルス感染症拡大防止への対応と申告や納税などの当面の税務上の取扱いに関するFAQ(令和2年5月15日更新)https://www.nta.go.jp/taxes/shiraberu/kansensho/pdf/faq.pdf」