今年も年末調整の時期がやってきました!

こんにちは。SRコンサルティング部の横谷です。

今年も既に11月に入り、年末調整に向けた準備を進める時期となりました。

年末調整の準備は順調でしょうか?

本コラムでは年末調整における今年の変更点と、年末調整を行う時に記載を誤りやすい事項についてご説明致します。

まず令和3年度の年末調整に係る変更点は、2点あります。

①各申告書への従業員の押印が不要になりました

令和3年度の税制改正により、「4月1日以降に税務署長等に提出する源泉所得税関係書類について、押印を要しない」となりました。

これにより、次の3種類の申告書への押印の手間が不要となります。

・給与所得者の扶養控除等(異動)申告書

・給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書

・給与所得者の保険料控除申告書

※氏名の横に印字されていた㊞が削除されました。

②従業員から各申告書を電子データで提出してもらう場合、税務署長の承認が廃止になりました。

所轄税務署長宛に「源泉徴収に関する申告書に記載すべき事項の電磁的方法による提供の承認申請書」を事前に提出し、その承認を受ける必要がありましたが、今年からは年末調整提出書類の上記3種類の申告書と

・給与所得者の住宅借入金等を有する場合の所得税額の特別控除申告書

については、この承認が不要になりました。

また、令和4年度の年末調整に係る変更点も2点あります。

③住宅ローン控除の特例の見直し

2019年10月の消費税増税および、新型コロナウイルス感染症の影響により、住宅ローン控除が10年から13年に期間延長する特例措置が、契約期限と居住開始日期限の両方を更に1年延長する事となり、契約期限と居住開始日期限について以下の要件を満たす場合に適用されます。

契約期限

・注文住宅:令和2年10月~令和3年9月

・分譲住宅等:令和2年12月~令和3年11月

居住開始期限

・注文住宅、分譲住宅等のどちらも令和3年1月1日~令和4年12月31日

また、要件の緩和があり、上記の延長期間に限って合計所得金額1,000万円以下の人についてのみ、住宅ローン控除対象外であった40㎡以上50㎡未満の床面積の住宅の場合も控除対象となります。

令和3年分より住宅ローン控除を受ける従業員は、初年度については従業員自身で確定申告を行うため、令和4年度の年末調整より控除対象として処理を行う事となります。

④退職所得課税の見直し

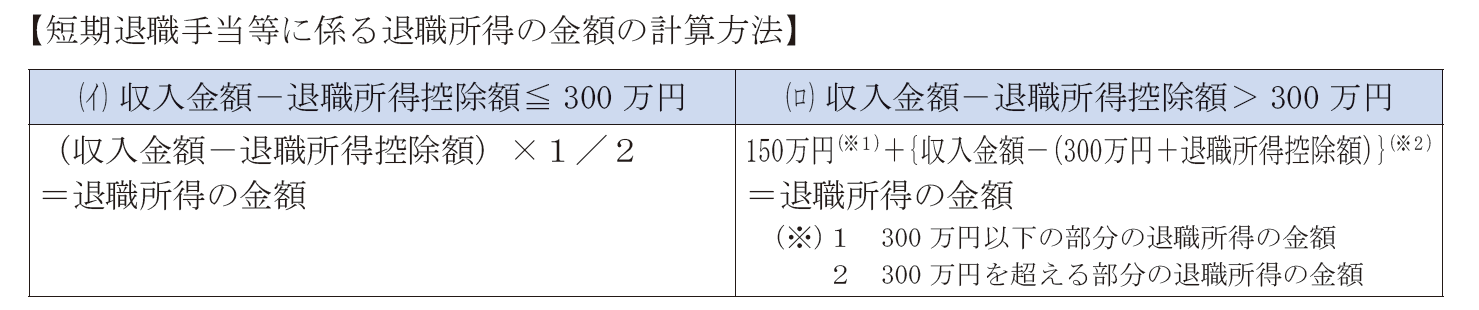

勤続年数5年以下の従業員が役員以外の立場で、令和4年1月1日以降に受け取る退職手当等(短期退職手当等)ですが、「収入金額(退職金の金額)- 退職所得控除額」の額が、

300万円以下か、300万円超かによって、それぞれ計算方法が異なる事となります。

出典:国税庁 PDF「源泉所得税の改正のあらまし」より

こちらの計算式で計算された退職所得の金額は、令和4年度の給与所得者の基礎控除申告書で「(2)給与所得以外の所得の合計額」の欄に記載する事となります。

次に記載を誤りやすい事項についてですが、

①令和3年分給与所得者の扶養控除等(異動)申告書

◆扶養親族などが令和3年中に死亡した場合でも、令和3年分については扶養控除などの対象となります。

◆源泉控除対象配偶者

所得者(従業員本人)の合計所得金額が900万円以下(給与所得のみの場合は、給与の収入金額が所得金額調整控除の適用を受ける場合:1,110万円以下、

所得金額調整控除の適用を受けない場合:1,095万円以下)で、

生計を一にする配偶者の合計所得見積額が95万円以下※である人が該当となります。

※95万円以下とは、

★収入が給与所得のみの場合、本年中の給与収入額が150万円以下

★収入が公的年金等のみの場合、本年中の公的年金等の収入が65歳以上の人は205万円以下

65歳未満の人は1,633,334円以下

◆控除対象扶養親族(配偶者を除く)

所得者(従業員本人)と生計を一にする親族で合計所得金額が48万円以下※の人で、

年齢が16歳以上の人(平成18年1月1日以前に生まれた人)

※48万円以下とは

★収入が給与所得のみの場合、本年中の給与収入額が103万円以下

★収入が公的年金等のみの場合、本年中の公的年金等の収入が65歳以上の人は158万円以下

65歳未満の人は108万円以下

・扶養親族のうち、昭和27年1月1日以前に生まれた人は「老人扶養親族」、

平成11年1月2日~平成15年1月1日までの間に生まれた人は「特定扶養親族」

に該当します。

②令和3年分給与所得者の配偶者控除等申告書

◆配偶者控除の対象

給与所得者本人の見積額が1,000万円以下(給与所得だけの場合は、給与収入金額が1,195万円以下)で、その生計を一にする配偶者の合計所得金額が48万円以下である事

◆配偶者特別控除の対象

給与所得者本人の見積額が1,000万円以下(給与所得だけの場合は、給与収入金額が1,195万円以下)で、その生計を一にする配偶者の合計所得金額が48万円超~133万円以下※である事

※48万円超~133万円以下とは

★収入が給与所得のみの場合は本年中の給与収入額が103万円超、2,015,999円以下

★収入が公的年金等のみの場合は本年中の公的年金等の収入が

65歳以上の人は158万円超243万円以下、65歳未満の人は108万円超214万円以下

③給与所得者の住宅借入金等を有する場合の所得税額の特別控除申告書

配偶者の方等との連帯債務になっている方は住宅借入金等特別控除申告書の備考欄に【記載例】の内容を必ず記載してください。

【記載例】※連帯債務者の方が記入してください。

私は、連帯債務者として、住宅借入金等の残高19,500,000円のうち

9,750,000円を負担することとしています。

東京都港区芝5-8-1 田中恵美

勤務先:新宿区三栄町24 △△株式会社

出典:国税庁 「令和3年分 年末調整のしかた」より

年末調整作業を円滑にミス無く行うには事前に変更点を把握し、その情報と記載を誤りやすい事項を従業員にあらかじめ伝えておくことをお勧めします。

また、税務署長の事前承認が廃止されましたので、業務効率化・ペーパーレス化に向けて、紙での各申告書の配布・回収作業を電子データでの提出へと移行するチャンスです。