インボイス制度 ~消費税~

こんにちは。タックスアドバイザリー部の王です。

令和5年10月1日から、適格請求書等保存方式(いわゆるインボイス制度)が導入されます。インボイス制度とは、消費税の仕入税額控除の仕組みで、その導入により事業者は新たな対応も必要となってきます。

今回のコラムでは、「売り手が買い手に対して、正確な適用税率や消費税額等を伝える手段」としてのインボイスやその制度についてご紹介します。

【1】消費税の基本

インボイス制度を正しく理解するためにまず、「消費税の仕組み」を理解する必要があります。

消費税とは取引に課される税であり、消費税の納税義務がある事業者(※基準期間における課税売上が1,000万円超の事業者)は、納付税額を計算するにあたり、「売上税額」と「仕入税額」をそれぞれ算出し、「売上税額」から「仕入税額」を控除します。この控除の仕組みを「仕入税額控除」といい、消費税制度の基本となります。

〇消費税の税額計算

売上税額 - 仕入税額 = 納付税額

⇓

仕入税額控除を適用するためには、一定の要件を満たす必要があります。

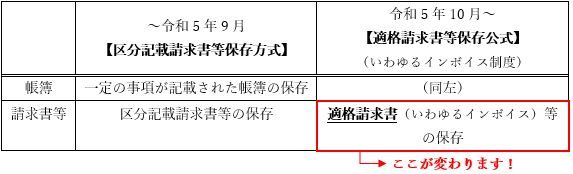

〇仕入税額控除の要件

※適格請求書等保存方式においても、買い手が作成する一定の事項が記載された仕入明細書等を保存することにより仕入税額控除の適用を受けることができます。

【2】インボイス制度の概要

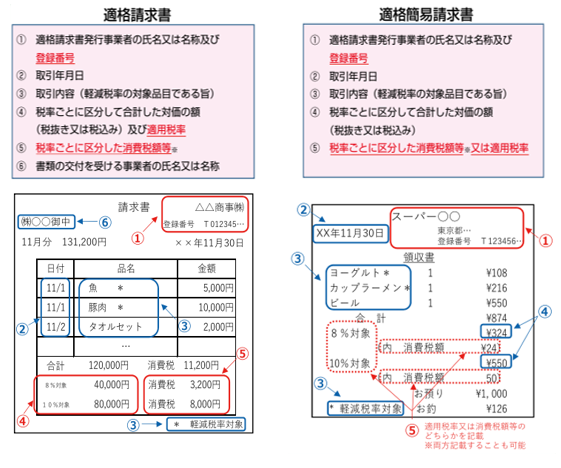

適格請求書(インボイス)とは、売り手が買い手に対して、正確な適用税率や消費税額等を伝えるものです。具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータをいいます。

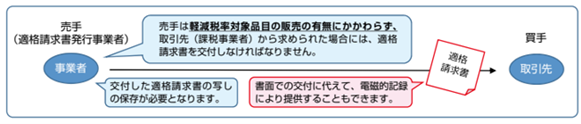

<売り手側>

売り手である登録事業者は、買い手である取引相手(課税事業者)から求められたときは、インボイスを交付しなければなりません(また、交付したインボイスの写しを保存しておく必要があります)。

<買い手側>

買い手は仕入税額控除の適用を受けるために、原則として、取引相手(売り手)である登録事業者から交付を受けたインボイス(※)の保存等が必要となります。

(※)買い手は、自らが作成した仕入明細書等のうち、一定の事項(インボイスに記載が必要な事項)が記載され、取引相手の確認を受けたものを保存することで、仕入税額控除の適用を受けることもできます。

【3】インボイスに係る電磁的記録の提供及び保存

適格請求書発行事業者(売り手)は、インボイスの交付に代えて、インボイスに係る電磁的記録(インボイスの記載事項を記録記録した電子データ(いわゆる電子インボイス))を提供することができます。提供した電子インボイスは、電子帳簿保存法に準じて一定の要件を満たした方法で保存する必要があります。

また、電子インボイスの提供を受けた事業者(買い手)は、その電子インボイスを一定の要件を満たした方法で保存することで、仕入税額控除の適用を受けることができます。

なお、提供した又は提供を受けた電子インボイスについては、整然とした形式及び明瞭な状態で出力した書面により保存することも可能です。

【4】適格請求書の記載事項・記載の留意点

〇記載事項

・下線の項目が、現行の区分記載請求書の記載事項に追加される事項です。

・不特定多数の者に対して販売等を行う小売業、飲食店業、タクシー業等に係る取引については、適格請求書に代えて、適格簡易請求書を交付することができます。 〇記載の留意点

〇記載の留意点

税率ごとに区分した消費税額等の端数処理

・1円未満の端数が生じる場合には、一の適格請求書につき、税率ごとに1回の端数処理を行います。端数処理の方法は任意です。

・④の「税率ごとに区分して合計した対価の額」に税率を乗じるなどして、計算します。

※一の適格請求書に記載されている個々の商品ごとに消費税額等を計算し、端数処理を行い、その合計額を「税率ごとに区分した消費税額等」として記載することは認められません。

【5】売り手の留意点

適格請求書発行事業者には、原則として、以下の義務が課されます。

〇適格請求書の交付義務

取引の相手方(課税事業者)の求めに応じて、適格請求書(又は適格簡易請求書)を交付する義務

〇適格返還請求書の交付義務

売上げに係る対価の返還等を行った場合に、適格返還請求書を交付する義務

〇修正した適格請求書の交付義務

交付した適格請求書(又は適格簡易請求書、適格返還請求書)に誤りがあった場合に、修正した適格請求書(又は適格簡易請求書、適格返還請求書)を交付する義務

〇写しの保存義務

交付した適格請求書(又は適格簡易請求書、適格返還請求書)の写しを保存する義務

適格請求書を交付することが困難な以下の取引は、交付義務が免除されます。

①3万円未満の公共交通機関による旅客の運送

②卸売市場において行う生鮮食料品等の譲渡

③農協等に委託して行う農林水産物の譲渡

④3万円未満の自動販売機による販売

⑤郵便切手を対価とする郵便サービス

【6】買い手の留意点

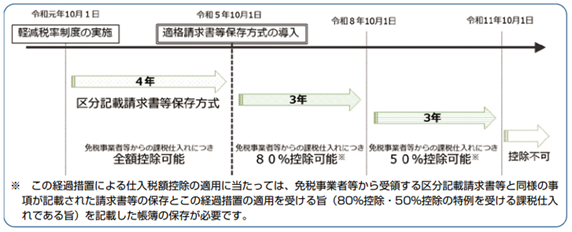

免税事業者や消費者など、適格請求書発行事業者以外の者から行った課税仕入れは、原則として仕入税額控除の適用を受けることができません。ただし、制度導入後6年間は、免税事業者等からの課税仕入れについても、仕入税額相当額の一定割合(最初の3年間は80%、その後の3年間は50%)を仕入税額として控除できる経過措置が設けられています。

〇免税事業者等からの課税仕入れに係る経過措置

令和5年10月1日~令和8年9月30日:80%控除可能

令和8年10月1日~令和11年9月30日:50%控除可能

令和11年10月1日~:控除不可

保存が必要となる請求書等の範囲について、仕入税額控除の要件として必要となる請求書等には、以下のものが含まれます。

①売り手が交付する適格請求書又は適格簡易請求書

②買い手が作成する仕入明細書等

(適格請求書の記載事項が記載されており、相手方の確認を受けたもの)

③卸売市場において行う生鮮食料品等の譲渡

④農協等に委託して行う農林水産物の譲渡

⑤①~④の書類に係る電磁的記録

また、適格請求書などの請求書等の交付を受けることが困難な以下の取引は、帳簿のみの保存で仕入税額控除が認められます。

①適格請求書の交付義務が免除される【5】①・④・⑤の取引

②入場券等が回収されるもの

③古物商や質屋等が仕入れる古物、質物等

④従業員等に支給する出張旅費等

【7】その他の現行(区分記載請求書等保存方式)との相違点

現行においては、「3万円未満の課税仕入れ」及び「請求書等の交付を受けなかったことにつきやむを得ない理由があるとき」は、一定の事項を記載した帳簿の保存のみで仕入税額控除が認められる旨が規定されていますが、適格請求書等保存方式の導入後は、これらの規定は廃止されます。

また、現行では、仕入先から交付された請求書等に「軽減税率の対象品目である旨」や「税率ごとに区分して合計した税込対価の額」の記載がないときは、これらの項目に限って、交付を受けた事業者自らが、その取引の事実に基づき追記することができますが、適格請求書等保存方式の導入後は、このような追記をすることはできません。

【8】税額計算の方法

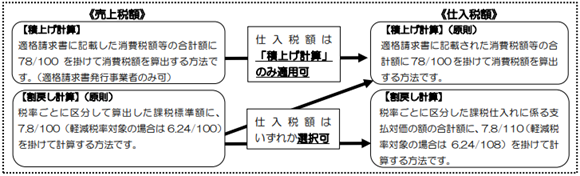

令和5年10月1日以降の売上税額及び仕入税額の計算は、次の①又は②を選択することができます。

①適格請求書に記載のある消費税額等を積み上げて計算する「積上げ計算」

②適用税率ごとの取引総額を割り戻して計算する「割戻し計算」

ただし、売上税額を「積上げ計算」により計算する場合には、仕入税額も「積上げ計算」により計算しなければなりません。なお、売上税額について「積上げ計算」を選択できるのは、適格請求書発行事業者に限られます。

次のコラムでは、適格請求書発行事業者登録制度や免税事業者の対応について説明していきます。

参考:国税庁

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice.htm